Prvé tri mesiace roka sú pravidelne obdobím, počas ktorého sa skloňuje slovo dane. Hoci je možné si termín daňového priznania posunúť až na koniec júna, dane sú nemilou povinnosťou, ktorú je zbytočné bezdôvodne odkladať. „Na tom svete nie je nič istého – len smrť a dane,“ povedal Benjamin Franklin.

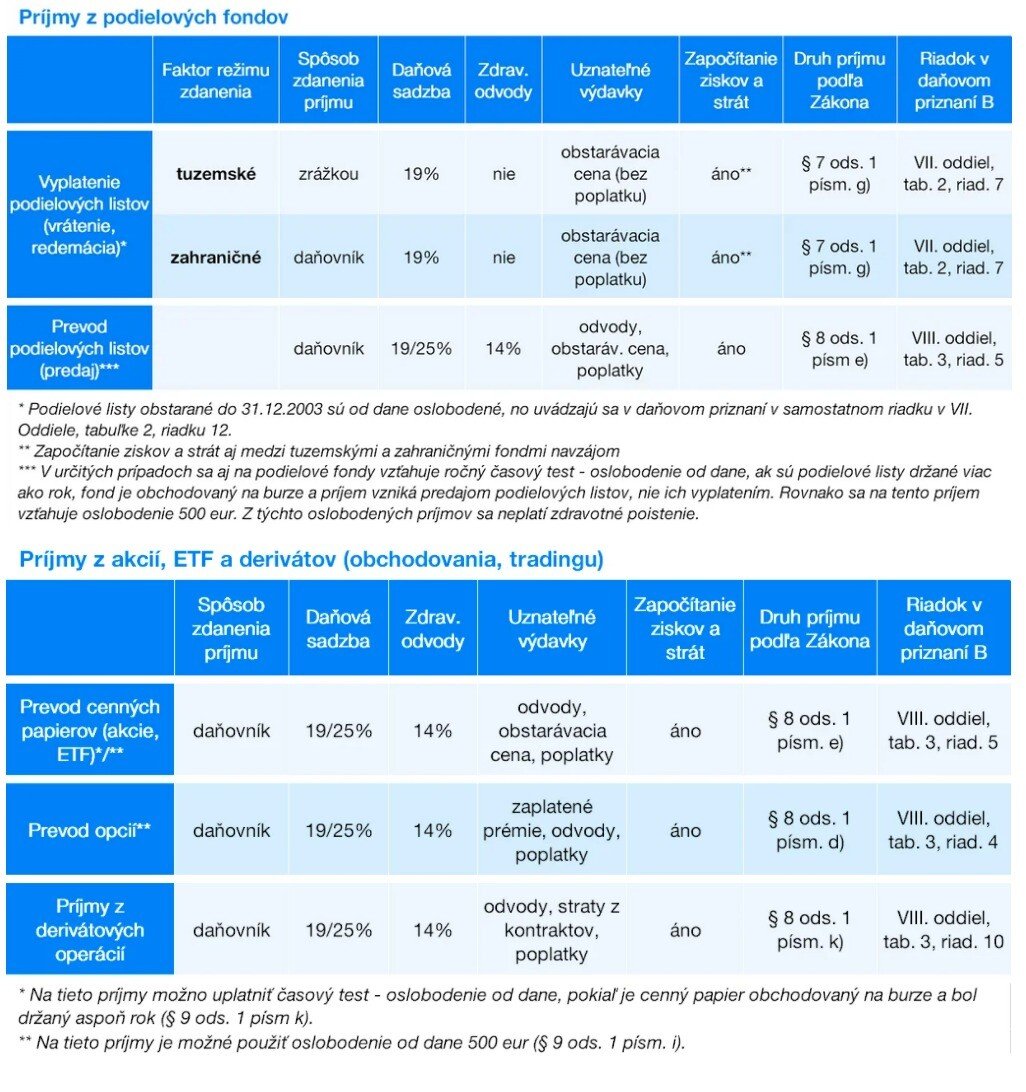

Niektoré pravidlá zdaňovania investícií:

- Ak máte len príjmy zo zamestnania a príjmy zdaňované zrážkou, daňové priznanie podávať nemusíte.

- Ak podávate daňové priznanie, daň zaplatená zrážkou sa považuje za preddavok.

- Za určitých okolností možno od výnosov odpočítať nezdaniteľnú položku 500 eur ročne.

- Pri cenných papieroch obchodovaných na burze sa daň neplatí v prípade, že ich investor drží viac ako jeden rok.

- Príjmy, ktoré sú oslobodené od dane, nepodliehajú ani zdravotným odvodom.

- Výdavky na dosiahnutie istého druhu príjmu nie je možné započítať s inými druhmi príjmu. Strata z predaja akcií tak nemôže kompenzovať výnos z iného druhu cenných papierov, napríklad podielových listov. Zisky a straty z rôznych druhov príjmov sa nemôžu započítavať.

- Prepočet príjmu z cenných papierov v inej mene na euro je možné realizovať buď priemerným ročným kurzom, priemerným mesačným kurzom alebo denným kurzom ECB. Na všetky príjmy je však potrebné použiť tento istý druh prepočtu. Zvolením vhodného spôsobu prepočtu je možné optimalizovať výšku daňového základu.

- Virtuálne meny považuje legislatíva za ostatné príjmy zdaňované podľa § 8 zákona o dani z príjmov.

- Pri predaji nehnuteľností sa daň platí z rozdielu medzi predajnou a nákupnou cenou. Z výnosu sa platia aj zdravotné odvody.

- Výnos z predaja nehnuteľnosti sa nezdaňuje, ak od jej nadobudnutia po predaj uplynulo viac ako 5 rokov, prípadne uplynulo viac ako 5 rokov od jej vyradenia z obchodného majetku.

„Slovenská daňová legislatíva má značné nedostatky. Problémy vidíme hlavne v nedostatočnej spravodlivosti, keď je rovnaký príjem z rôznych investícií rozdielne daňovo zaťažený,“ hovorí investičný riaditeľ spoločnosti Finax Radoslav Kasík. Dodáva, že problém je aj v nejednoznačnosti a zložitosti. „Pribúdajú paragrafy, odseky a písmená,“ konštatuje.

V slovenskom daňovom systéme neexistuje jednotné pravidlo, ktorým by sa riadili všetky investície. Naopak, na každú z nich sa vzťahujú iné podmienky.

Rozhoduje aj to, kto vypláca výnosy

Pri niektorých nástrojoch, napríklad dlhopisoch alebo podielových fondoch, je rozhodujúce, či výnosy vypláca slovenský alebo zahraničný subjekt. V prvom prípade sa slovenský investor o dane zaujímať nemusí, pretože ich za neho zaplatí emitent či správcovská spoločnosť.

Pri zahraničných investíciách je však potrebné výnos individuálne zdaniť formou daňového priznania. „Plnú zodpovednosť za daňové povinnosti nesie daňovník. Ako sa hovorí, neznalosť zákona neospravedlňuje,“ konštatuje Kasík.

Kedy musíte platiť odvody?

Pri zdanení podielových fondov, ktoré sú na Slovensku ešte stále najpopulárnejším investičným nástrojom, sa okrem domicilu fondu zohľadňuje aj to, či výnos vyplýva z vrátenia podielových listov správcovskej spoločnosti (tzv. redemácia), alebo z predaja inému investorovi. V prvom prípade sa neplatia zdravotné odvody, v druhom áno.

Zvýhodnený režim si užívajú cenné papiere ako akcie, dlhopisy či ETF fondy, ktoré sa obchodujú na burze. Za istých podmienok sa ich dane a odvody netýkajú. Musia byť obchodované na regulovanom trhu cenných papierov a je potrebné, aby ich investor vlastnil viac ako jeden rok.

Naopak, v prípade nesplnenia tejto podmienky sa rozdiel medzi predajnou a nákupnou cenou nielen zdaňuje 19 percentami, ale platia sa z neho aj zdravotné odvody vo výške 14 percent.

Kedy si uplatniť nezdaniteľných 500 eur

„Medzi ostatné príjmy, ktoré sa zdaňujú podľa § 8 zákona o dani z príjmov patria napríklad príjmy z prevodu cenných papierov, z prevodu opcií, z predaja virtuálnej meny, z investovania do nehnuteľností a pod. Pri niektorých je možné za istých podmienok uplatniť úplné alebo čiastočné oslobodenie do výšky 500 eur,“ pridáva ďalšie špecifikum daňová konzultantka Dominika Pukalovič.

Dodáva, že príjmy oslobodené od dane, či už z hľadiska časového testu alebo oslobodenia do výšky 500 eur, nepodliehajú zdravotným odvodom. Pri príjmoch z kapitálového majetku, ktoré sa zdaňujú podľa § 7 zákona o dani z príjmov, však oslobodenie na základe časového testu ani oslobodenie od dane do výšky 500 eur podľa nej uplatniť nemožno.

Odlišnosti v zdaňovaní finančných nástrojov

Zdroj: Finax

Aké doklady potrebujete na zdaňovanie investícií?

„Ak sú vaše výnosy zdaňované zrážkou, nepotrebujete to dokladovať žiadnym dokumentom. Pokiaľ však ide o investície do cenných papierov vydaných zahraničným emitentom, situácia je komplikovanejšia,“ hovorí Peter Varga advokát kancelárie Highgate Law & Tax.

Vysvetľuje, že štandardne sa takéto investície realizujú cez banky alebo obchodníkov s cennými papiermi, ktorí svojim klientom poskytujú informácie potrebné na vyplnenie ich daňového priznania.

„Daňovník musí z predmetných dokumentov predovšetkým vedieť klasifikovať typ príjmu. Môže ísť o dividendový príjem, príjem z predaja cenných papierov, kupón z dlhopisu, príjem z redemácie cenného papiera, iný typ výnosu z cenného papiera alebo úrokový príjem,“ vymenúva advokát.

Dodáva, že daňovník by mal žiadať od svojho sprostredkovateľa transparentný a detailný opis jednotlivých príjmov: ich zdroj, klasifikáciu, obstarávaciu cenu, transakčné poplatky, výmenné kurzy a uplatnené zrážkové dane.

Prehľad investičného portfólia

„Medzi najčastejšie podklady, z ktorých sa vychádza pri zdaňovaní investícií, patrí napríklad sumárny prehľad investičného portfólia klienta za dané zdaňovacie obdobie, ktoré poskytuje banka či investičná spoločnosť. Takéto potvrdenie sa však neprikladá k daňovému priznaniu ako povinná príloha,“ hovorí Dominika Pukalovič.

Ak sa zdaňuje výnos z predaja nehnuteľnosti, budete podľa konzultantky potrebovať kúpnu či darovaciu zmluvu. „Na účely splnenia podmienok pre oslobodenie príjmov z predaja nehnuteľností po uplynutí piatich rokoch od jej nadobudnutia je potrebné sledovať aj to, kedy dôjde ku vkladu do katastra nehnuteľností a kedy je napríklad prijatá prvá platba alebo preddavok predávajúcim,“ pripomína.

Ani tieto dokumenty však nie je potrebné priložiť k daňovému priznaniu.

Našli ste chybu? Napíšte nám na [email protected]